Ethena:新一代的幣圈聯儲

一、Ethena的背后是誰?Ethena的團隊成員

Ethena團隊成員背景豐富,在Crypto、金融和科技等領域擁有深厚的專業知識和實踐經驗。

創始人G(GuyYoung)曾在一家市值600億美元的對沖基金工作,Luna倒閉后,創立了Ethena;COOElliotParker之前是Paradigm的產品經理,也曾在Deribit工作過;亞太區機構增長主管JaneLiu,歷任FundamentalLabs投資研究主管、LidoFinance機構合作伙伴關系和基金關系主管。Ethena的融資情況

據Rootdata信息,Ethena先后進行了三輪融資,累計融資額1.195億美元。領投機構主要包括Dragonfly、MaelstromCapital、BrevanHowardDigital。

Ethena吸引了眾多知名投資機構的關注和投資,不僅為Ethena的發展帶來了可觀的資金,也為Ethena的業務發展提供了寶貴的行業資源。Ethena的投資機構涵蓋了交易所(YZiLabs、OKXVentures、HTXVentures、KrakenVentures、GeminiFrontierFund、Deribit等)、做市商(GSR、Wintermute、GalaxyDigital、AmberGroup等)、傳統金融背景的投資機構(PaypalVentures、FranklinTempleton、F-PrimeCapital等)。二、Ethena是什么?

一句話概括,Ethena是一種合成美元(SyntheticDollar)協議,它推出了美元穩定幣USDe和美元儲蓄資產sUSDe。USDe的穩定性由加密資產和相應的Delta中性對沖(空頭期貨)頭寸支持。

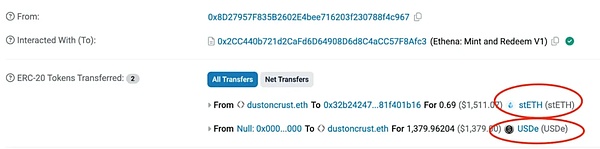

Ethena協議USDeMintandRedeemContractV1的第一筆USDe鑄造

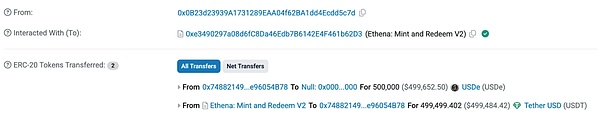

這是一筆USDe贖回USDT的記錄

在鑄造/贖回時,BackingAssets的定價是由多個不同來源獲取并持續驗證,包括CeFiExchange、DeFiExchange、OTCMarkets以及Pyth和RedStone等Oracle,以確保定價的正確合理。

TradFi中一般沒有太多高收益率的產品,但是低收益率的固定收益市場規模非常龐大。Crypto領域,由于用戶的杠桿交易需求,帶來了更多對貨幣(美元穩定幣)的需求,從而讓Crypto行業時常存在”無風險“的高收益率機會。

Ethena充當了一個橋梁的作用,融合傳統金融做大做強USDe。當美聯儲利率很低時(或者說降息周期),Crypto的交易會更加活躍,Crypto市場的永續合約資金費率也會比較高,Ethena用于Delta對沖的空頭期貨頭寸可以賺取更多的資金費率。從而出現一個現象——傳統金融的收益率很低的時候,客戶通過Ethena反而可以獲得更高的收益率。

因此,iUSDe可以滿足傳統金融客戶在低利率時期的資產配置需求。這可能也是FranklinTempleton和FidelityInvestments旗下風投機構F-PrimeCapital 去年12月投資Ethena戰略輪1億美元的一部分原因。此外,Ethena與BlackRockBUIDL合作推出的USDtb,也可能會推動大量資金從TradFi流入Ethena進而流入Crypto市場。四、項目發展現狀

Ethena的USDe已經成為第三大美元穩定幣。截至2025年3月7日,USDe的發行量已經達到55億+美元,僅次于USDT和USDC。TransferVolume排名第四,僅次于USDT、USDC、DAI。但ActiveAddresses數量較少,僅有1612個,C端應用場景有待擴展。Ethena的營收也發展迅速,是僅次于Pump.fun的第二快達到1億美元收入的Crypto初創公司。

Ethena已成為許多DeFi協議的關鍵基石。Pendle的TVL中超過50%歸因于Ethena;Sky約25%收入歸因于Ethena;Morpho的TVL中約30%的收益來自利用Ethena資產;Ethena是Aave上增長最快的新資產;大多數基于EVM的Perps都集成了USDe抵押品;

Ethena正圍繞USDe打造生態。根據Ethena官網公開信息,2025年Q1將推出兩個項目——去中心化交易平臺Ethereal和鏈上交易協議Derive(支持期權、永續和現貨交易)。在外部合作方面Ethena走得也很穩,與貝萊德合作推出了USDtb,又與特朗普家族DeFi項目WorldLibertyFinancial達成合作。

Ethena也存在一些風險點:

USDe的核心收益不穩定——前面講了USDe有三大收益來源,一是BackingStablecoin的存款利率收益,二是空頭期貨頭寸的資金費率收益,三是BackingAssets中ETH的質押收益。其中期貨頭寸的資金費在熊市中可能會出現持續的負資金費率,導致USDe收益虧空。

CEX的ADL機制可能導致Delta中性策略失效——因為CEX有自動去杠桿(ADL)機制,可能在特定時期影響Ethena的Delta中性策略。

合作伙伴可能帶來流動性風險——Bybit是USDe采用率最高的交易所,高峰時期持有近7億USDe。同時,與Bybit關系密切的Layer2Mantle(Bybit聯合創始人創立的BitDAO與Mantle生態系統合并)是USDe供應量第二大的鏈。此次Bybit被黑客盜幣事件,引發了超過1.2億美元的USDe贖回需求,Ethena目前有19億美元的BackingAssets是LiquidStables,因此足以覆蓋這些突然巨增的贖回需求。但沒法排除未來可能出現超過其LiquidStables儲備的巨量集中贖回,從而帶來短期的流動性風險。五、Ethena(ENA)投資價值

ENA目前FDV5.6B,流通市值2B。Ethena共進行了三輪融資,融資金額分別為6M、14M、100M,其中第二輪估值為3億美元,目前的幣價仍有18倍+收益。

近期Crypto市場整體回調,ENA表現很弱。BTC自高點回調了25%,ETH自高點回調了50%,ENA自高點回調了約70%。上述ENAToken即將解鎖的利空,可能已經比較充分地體現在當前幣價中了。

綜合而言,Ethena短中期幣價承壓,項目核心業務有長期價值。